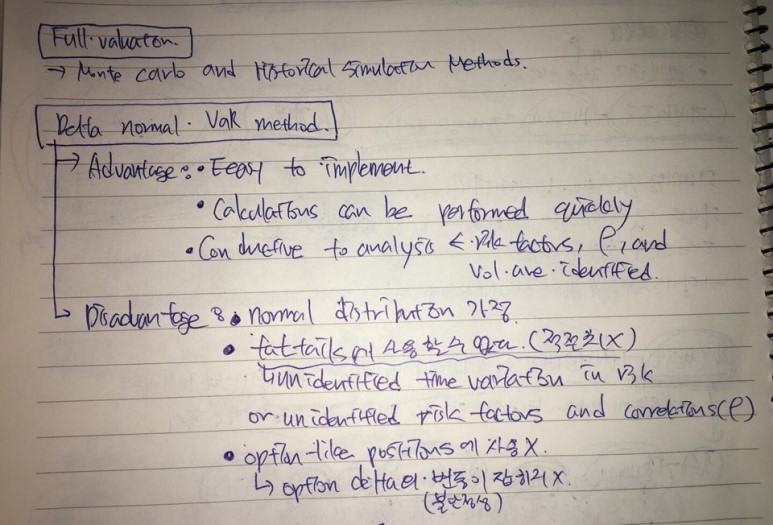

변동성이란 곧 리스크이다. 얼마나 움직이는가가 리스크 이기 때문이다. 고정금리 2%예금 상품에 돈을 넣는다고 생각하면 변동성은 없다. 리스크를 찾자면 그 은행이 망할 확률정도 될것이다. 그러나 원금손실의 가능성이 있는 기대수익률 5%인 파생상품은 어떤가? 5%만 보고 들어갈 수는 없을 것이다. VaR계산시 정규분포를 가정했는데 fat-tailed 즉 현실의 금융상품은 꼬리가 두껍다는 문제가 지속적으로 제기되었다. 즉 생각보다 예외사항이 잘 터질 수 있고 터지면 손실은 얼마나 커질지 모른다는 것이다. 꼬리가 두껍고 치우침(Skewed)이 있거나 또는 불안정(unstable)하다는 것을 간과해서는 안된다. 첫번째는 꼬리가 두터운 VaR의 형태를 그려본 것이고 두번째는 변동성의 역사적인 특이성을 보여주는 그림..